A LA HORA DE RECALCULAR EL RIESGO DE TASA

Tras el tsunami NIIF 9 la gestión de riesgos bancarios retomó el análisis casi abandonado de la gestión del riesgo de tasa de interés, intacto durante los diez años de disminución de tasas, y luego por la tranquilidad obligada en los mercados derivada de la pandemia. Como era de esperarse, tras el COVID reapareció el riesgo de mercado, con incrementos muy importantes del nivel de tasas y volatilidad, por lo que los mercados (y sus controladores) desempolvaron las propuestas de Basilea sobre la administración de ese riesgo.

Hoy la banca internacional está inmersa en la implementación de diversos modelos para medir y mitigar la exposición al IRRBB (riesgo de tasa de interés en el libro bancario) y IRRTB (riesgo de tasa de interés en el libro de negociación). El primero sigue los lineamientos del Comité de Supervisión Bancaria de Basilea de abril de 2016, modificado en diciembre 2019 por el SRP31. El segundo sigue los criterios del FRTB (Fundamental Review of Trading Book). Ambos textos bastante densos y complejos. Como fuera, los reguladores de los mercados adoptaron tales propuestas para tratar de garantizar la estabilidad de losmercados.

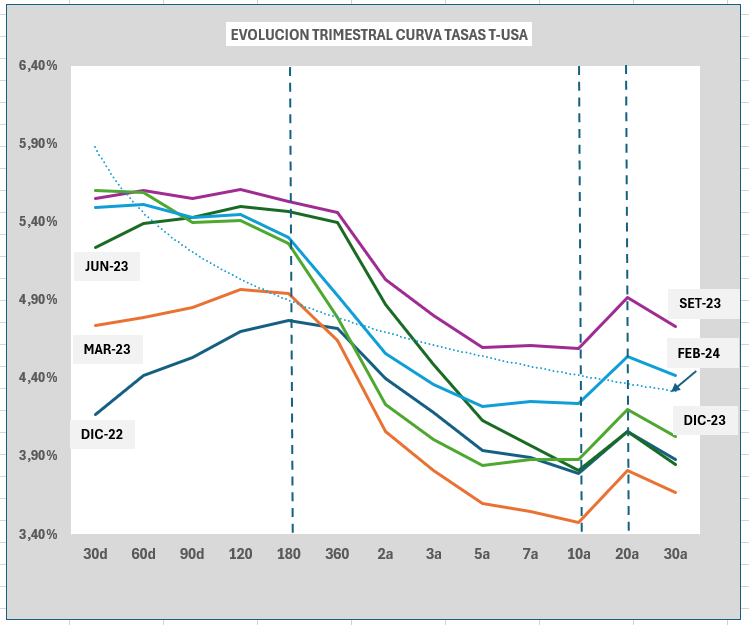

Una de las razones obvias de la actual revitalización de la gestión del riesgo de tasa bajo prácticas mejoradas es el perfil sinuoso de las curvas en los mercados. El gráfico muestra la evolución de las curvas de los USA-Treasuries desde diciembre 2022 (azul oscuro) a febrero 15 de 2024 (azul claro). Se aprecia que todas las curvas están invertidas ya que en términos generales el mercado ha reconocido en el periodo analizado, mayores tasas en los tramos cortos que en los largos, con la siguiente particularidad: se observa que a partir de los vértices de 180 días y hasta los 10 años las curvas reducen fuertemente su pendiente para recuperarse hacia los 20 años, volviendo caer para maduraciones mayores. Este serpenteo por ahora presagia turbulencias de lo macroeconómico hacia el futuro a pesar de que en los mercados bursátiles estadounidenses se alcanzaron máximos históricos (S&P 500, con 5 semanas consecutivas de ganancias y duplicando el indicador desde los mínimos de la pandemia). Y posibles turbulencias también en los niveles y volatilidades de tasas y precios de instrumentos.

ASPECTOS GENERALES DE LA GESTIÓN IRRBB

En relación al IRRBB (banking book), el SRP31 de Basilea propone dos enfoques de aplicación: a) un modelo interno y; b) un modelo estandarizado. Este último, es el que ha sido adoptado por la mayoría de las regulaciones bancarias de Sudamérica y Centroamérica para ser aplicado por las instituciones financieras supervisadas. Como es sabido los indicadores que miden riesgo de tasa pretenden capturar al menos el riesgo de reapreciación, el riesgo de curvatura y el de base. El enfoque estandarizado exige obtener dos de esos indicadores: el EVE y el INI para medir el impacto en el capital económico y en el margen financiero respectivamente frente a eventuales variaciones de las tasas en los diferentes vértices de las curvas. El enfoque estandarizado para el cálculo EVE requiere disponer de curvas de tasas de activos, pasivos y OBS, en cada moneda en que esos están denominados. Estas curvas se utilizarán para descontar los flujos de reapreciación proyectados de aquellos y sensibles al riesgo de tasa, proyectados a lo largo de 19 bandas de tiempo estandarizadas. Tendremos así que el indicador EVE cuantificará el impacto de la exposición a esas variaciones sobre el patrimonio (más exactamente sobre el Tier1) que y es equivalente a la diferencia entre el valor actual del activo neto tensionado por variaciones paralelas y no paralelas en la curva de tasas, y el activo neto sin tensionar. Por su parte el indicador INI traducirá la diferencia (GAP) entre los valores nominales de los flujos proyectados, en el horizonte de solo 12 meses, en términos del margen financiero. Vale la pena recordar que el riesgo de tasa es “invisible” (aunque muy real), especialmente su impacto sobre el capital económico; su dimensión es difícil de intuir sin papel, lápiz o Excel. Bajo estas ideas generales comienzan las preocupaciones de los gestores.

ALGUNAS COMPLEJIDADES DE LA IMPLEMENTACIÓN EFECTIVA

Un primer obstáculo para una implementación aceptable del modelo estandarizado IRRBB lo puede generar la disponibilidad de curvas de tasas aptas. Hay que recordar que estas deben corresponderse a cada moneda de denominación. Si por ejemplo se operan colones y dólares (como en Costa Rica) se deberá disponer de al menos cuatro curvas (dos para activos en cada moneda y dos para pasivos) a menos que el usuario decida prescindir de la captura del riesgo de base, y utilizar solo curvas de tasas pasivas.

Luego de tal decisión se deberá afrontar una “mini complicación”: las tasas de las curvas deberían ser del tipo “cero cupón” (o “tasas spot”). Y otra más: los vértices de las curvas deben corresponderse a las 19 bandas de tiempo, o sea deben mostrar 19 vértices estandarizados (ON; 30d; 90d; 180d; 270d; 360d; 1,5A; 2A; 3A; 4A: 5A; 6A; 7A; 8A; 9A; 10A; 15A; 20A, 25A). Obviamente el usuario podría obtener la colaboración de un proveedor de datos (pe: Bloomberg) que debería suministrar esas tasas cero, en esos específicos vértices. Caso contrario el usuario deberá obtener las curvas de alguna fuente en la web quizá con tasas YTM en bruto, recalcular las tasas cero cupón e interpolarlas, o extrapolarlas, para hacerlas coincidir con las maduraciones requeridas.

La segunda situación, asumiendo que el gestor desea actuar bajo la buena práctica del estándar, refiere a la disponibilidad de los flujos proyectados de reapreciación sensibles al riesgo asignados a las 19 bandas de tiempo. La información de los flujos de activos, pasivos y OBS, deberá asegurar que la estructura de capitales e intereses reflejados en cada uno de los flujos proyectados a tasa fija sigue las duras reglas de reapreciación aplicables y que son distintas a la que rigen para los flujos a tasa variable, con especial atención en estos últimos, cuando la referencia de reapreciación sea del tipo “TB + Spread” ya que la existencia de este diferencial agrega una dificultad adicional en la preparación de los valores de los flujos.

La tercera complicación radica en la determinación de los flujos de reapreciación de partidas con “vencimiento incierto”, como depósitos a la vista y/o de ahorro. El problema es que si bien el valor estimado del flujo y la banda a que correspondería puede determinarse a través del cálculo de la volatilidad de sus saldos históricos, subsiste el problema de su necesaria amortización (distribución) en las 19 bandas, lo que no es trivial.

No obstante los tres “inconvenientes” mencionados, creemos el esfuerzo más complicadito es la simulación de escenarios de tensión en los 19 vértices de las curvas de tasas de activos, pasivos y OBS de cada moneda. Desde hace años que los gestores conocen la dinámica de tensionamiento de curvas en forma “paralela”. Fue sencillo aumentar o reducir en 1% o 2% o 3% las tasas en cada vértice de la curva para simular tensión. Lo que ahora no es tan simple es aplicar las variaciones no paralelas exigidas. Este precisamente es un paso fundamental y estratégico ya que el enfoque estandarizado no acepta cualquier variación no paralela, en más o en menos, sino las variaciones que señala el estándar, formuladas en basea la gestión de curvas Nigel-Svensson. El estándar exige al menos seis escenarios de simulación de perturbaciones por tensión (variaciones) para determinar el EVE y el INI de cada moneda: a) dos escenarios de variación paralela (+/- 100; 200, 300 o 400 pb, según la moneda) y; b) cuatro escenarios adicionales que intentan capturar el riesgo de curvatura: i) tensión por reducción de las tasas correspondientes al tramo corto de la pendiente y aumento de las del largo; ii) tensión por aumento de las tasas del tramo corto y reducción de las del largo; iii) solo aumento del corto; iv) solo disminución del largo. Puede garantizarse que el cálculo de estas perturbaciones tampoco es trivial. Las fórmulas están descritas en el estándar y son “inflexibles”.

También ofrecen dificultades los requerimientos de netear los flujos de reapreciación de los impactos de al menos el incumplimiento esperado y las tasas de prepago y amortización amortizada. El modelo estándar suministra los específicos criterios de modelación para que el gestor no abunde en simplificaciones.

Finalmente queda para el implementador del marco de gestión del riesgo de tasa de interés en banking book, la estructuración de políticas de gestión que deben incluir al menos: objetivos, apetito de riesgo, responsables de aprobación y ejecución, descripción de modelos aplicables e indicadores de gestión, establecimiento de límites de tolerancia y periodicidad de monitores, tratamiento de excepciones y planes de contingencia con específicos cursos de acción mitigadores.