Panamá, Panorama indicadores: Comportamientos esperables de adecuación de capital

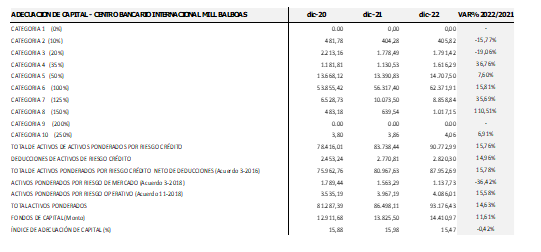

El mayor incremento en el Centro Bancario Internacional de Panamá, de un activo ponderable por riesgo que se registró entre diciembre de 2020, primer año de pandemia, y diciembre 2022 (a finales de esta), equivalente a 110,51% de punta a punta, correspondió a la categoría 8 (de 12 categorías), con ponderación 150%. Esta categoría está conformada por financiamientos vencidos de la cartera de crédito y operaciones fuera de balance, cuya finalidad sea la adquisición de vehículos para uso particular otorgados originalmente por un plazo superior a cinco años; financiamientos vencidos destinados al consumo personal del deudor con un plazo original superior a cinco años, instrumentos emitidos o garantizados por gobiernos con calificación inferior a “B-“ e instrumentos emitidos por empresas privadas, con calificación internacional inferior a “BB-“. Esta importante variación refleja sin dudas la adopción por parte de los bancos de la dinámica de calificación de carteras bajo NIIF 9 para cobertura de perdidas esperadas durante COVID19.

El segundo incremento en el período de importancia, de 36,76%, fue verificado en la categoría 4, con ponderador de 35% compuesto por préstamos para vivienda con garantía hipotecaria otorgados al adquirente final (vivienda principal) siempre que el monto del préstamo no supere el 80% del valor de la garantía. La tercera variación positiva con 35,69% en el periodo analizado, fue la de financiamientos vigentes y morosos cuya finalidad fue la adquisición de vehículos para uso particular otorgados originalmente por un plazo superior a cinco años así como los financiamientos vigentes y morosos, destinados al consumo personal del deudor con un plazo original superior a cinco años. Asimismo la categoría registra financiamientos vigentes de cualquier tipo destinados a la adquisición de vehículos para uso particular o al consumo personal del deudor cuyo plan de pago no contemple su amortización total por el método de interés efectivo en un plazo de cinco años. Asimismo la categoría incluye a todos los financiamientos vencidos, exceptuando a los préstamos con garantía hipotecaria. Estas dos categorías asociadas a crédito de plazos largos (vivienda y vehículos) corresponde al tipo de activos de mayor atractivo relativo en el país durante la pandemia especialmente si se lo contrasta con el crédito de categoría seis de ponderador 100% que ofrece garantías de menor calidad o liquidez y que presentó mayores complejidades para otorgamiento y desembolsos.

Las mayores variaciones negativas en el período los presentaron los activos ponderados bajo las categorías tres (ponderador 20%) y dos (ponderadore 10%) con – 19,06% y -15,77% respectivamente. Este comportamiento traduce la traslación de crédito en el período hacia las zonas de mayor rendimiento con relativamente bajo o moderado riesgo.

A resultas de lo anterior el índice de adecuación de capital de la banca, en el período presento una leve reducción, pasando de 15,48% a 15,47%, luego de haber alcanzado casi 16% hacia el cierre de 2021. El principal contribuyente de dicho comportamiento fue la disminución del importe de los activos ponderados por ese riesgo (-36,42) de mercado de posiciones de negociación. La reducción del porcentaje de adecuación responde directamente a que el crecimiento de los Fondos de Capital del sistema fue relativamente menor que el crecimiento de los APR en el período.